貴方はコロナ給付金を貰えるかのか?

それとも貰えないのか?

2020/04/10: 発行

はじめに

世界中が前代未聞の新型ウィルスに襲われ、本書もまたまた場違いの時事問題にどんどん踏み込んでしまいました。

今回は日本政府が2020/4/3に発表した1世帯30万円の現金給付が、貴方も貰えるのかどうかについて徹底的に調べてみました。

新型コロナウィルスのお陰で、困っている方はぜひご一読下さい。

現金給付の背景

今回の安倍内閣における新型コロナウィルスへの施策は以下の5項目です。

Ⅰ.感染拡大防止策と医療提供体制の整備及び治療薬の開発

Ⅱ.雇用の維持と事業の継続

Ⅲ.次の段階としての官民を挙げた経済活動の回復

Ⅳ.強靱な経済構造の構築

Ⅴ.今後への備え

Ⅱ.雇用の維持と事業の継続

Ⅲ.次の段階としての官民を挙げた経済活動の回復

Ⅳ.強靱な経済構造の構築

Ⅴ.今後への備え

この中の施策Ⅲにおいて、”生活に困っている世帯や個人への支援策”として1世帯30万円の現金給付が浮上してきたという訳です。

当初は一人当たり10万円の給付が検討された様ですが、生活支援である事を考えれば世帯単位の方が適当と判断された様です。

また日本での1世帯の構成人数の平均は2.3人という事で、当初検討された1人当たり10万円にも近いというのもある様です。

なお支援対象世帯は全国5300万世帯のうち、1000万世帯を想定しているという事ですので、コロナ給付金が貰える可能性は世帯数の1/5と言えます。

現金給付の条件

それでは最も気になる現金給付の条件を見ていきます。

これは、正確を期すために内閣府発表の「新型コロナウィルス感染症緊急経済対策」から原文のまま引用します。

世帯主の月間収入(本年2月~6月の任意の月)が、

①新型コロナウィルス感染症発生前に比べて減少し、かつ年間ベースに引き直すと個人住民税均等割非課税水準となる低所得世帯や、

②新型コロナウィルス感染症発生前に比べて大幅に減少(半減以上)し、かつ年間ベースに引き直すと個人住民税均等割非課税水準の2倍以下となる世帯等を対象として、

1世帯当たり30万円の給付を行う。

内閣府発表の現金給付の対象条件(原文のまま)

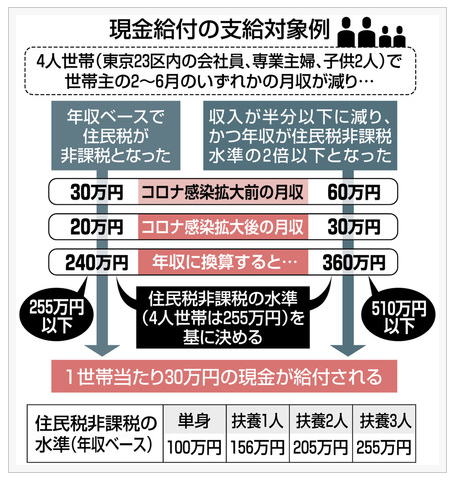

最初に原文を読んだ方が、いきなり下の様なメディアの解説図を見るより、余程分かり易いのでないでしょうか?

上の解説図は後ほど見るとして、それではこの対象条件について本書独自の解説をしていきたいと思います。

個人住民税均等割とは

要点をお話しする前に、語句の説明をさせて下さい。

先ほどの現金給付の対象条件に、”個人住民税均等割”という聞き慣れない名称が出てきます。

これ自体はさほど重要ではないのですが、折角ですのでここで少し住民税の勉強もしておきましょう。

殆どの方はご存知ないでしょうが、住民税とは市町村民税と都道府県民税の二つに分かれています。

そしてこの市町村民税と都道府県民税の中には、更に均等割と所得割があり、これを表にすると以下の様になります。

| 分類 | 市町村民税 | 都道府県民税 |

| 均等割 | 3,500円 | 1,500円 |

| 所得割(税率) | 6% | 4% |

個人住民税の内訳

これをご覧頂きます様に、”個人住民税均等割”とは、住民税の内、全ての住民一律に一定額の税金を課す部分を指します。

この住民税における均等割が、非課税水準になるかならないかで、コロナ給付金の対象になるかならないかの分かり目になるという訳です。

では、この個人住民税均等割の非課税水準とは、どれくらいの収入なのでしょうか。

個人住民税均等割が非課税水準

ご存知の様に、住民税についてはお住いの地域で多少異なるのですが、ここでは(東京の様な1000万人大都市ではなく)ごくごく一般的な地方都市という事で、千葉県の柏市(40万人都市)を例として挙げてみたいと思います。

ちなみに、お住いの地域における住民税の非課税水準は、ネットで調べれば簡単に分かります。

さて、その柏市において、均等割が非課税になる給与収入金額(年収)が以下の表になります。

千葉県柏市の均等割の住民税が不要となる年間給与収入金額

これをご覧頂きます様に、単身世帯(1世帯一人)の場合、年収が96.5万円(月収8万円)以下であれば住民税の均等割分が非課税水準になるという訳です。

ちなみに所得割の非課税水準は、均等割より若干高い額になりますので、均等割の非課税水準をコロナ給付金の判定基準にしたという事は、給付のハードルを若干高くしたと言えるかもしれません。

給付条件①に該当する場合

均等割の非課税水準が分かれば、貴方が現金給付の対象になるかどうか、簡単に判断できます。

先ず給付条件①においては、以下の2つが該当すれ現金給付の対象になります。

1. 世帯主の月間収入(本年2月~6月の任意の月)が、新型コロナウィルス感染症発生前に比べて減少している。

2. なおかつ年間ベースに引き直すと、個人住民税均等割非課税水準となる。

2. なおかつ年間ベースに引き直すと、個人住民税均等割非課税水準となる。

上記1に関しては、本年2月から6月のいずれかの給与が、前年の同じ月と比べて1円でも減っていれば対象となるので、これは難なくクリアーできるでしょう。

問題は2ですが、もし単身世帯でその収入の落ちた月の月収が8万円以下でしたら、それを12倍しても96.5万円に達しませんので、現金給付の対象となります。

そんな訳で、早い話が、月収が前年度より落ちて8万円以下になった月が1回でもあったら、貴方は現金給付の対象になるという訳です。

この考えを基に世帯人数毎の給付対象となる月収を表にすると、以下の様になります。

| 世帯人数 | 月収 |

|---|---|

| 1人 | 80,417円以下 |

| 2人 | 122,417円以下 |

| 3人 | 156;667円以下 |

| 4人 | 194,000円以下 |

| 5人 | 231,667円以下 |

給付対象となる収入が最もが落ちた月の月収

もしこれ以下の月収に落ち込んだら、給付金の対象になると言えます。

ただし、もしこれ以下に月収が落ち込まなかったらダメかと言えばそうではなく、まだチャンスがあります。

給付条件②に該当する場合

それが下の給付条件②です。

1. 世帯主の月間収入(本年2月~6月の任意の月)が、新型コロナウィルス感染症発生前に比べて大幅に減少(半減以上)している。

2. なおかつ年間ベースに引き直すと、個人住民税均等割非課税水準の2倍以下となる。

2. なおかつ年間ベースに引き直すと、個人住民税均等割非課税水準の2倍以下となる。

これは給付条件①より、収入が多い世帯を対象にしています。

先ず上の1に関しては、本年2月から6月のいずれかの給与が、前年の同じ月と比べて半減している必要があります。

さらにその最も減った月の収入を12倍した金額が、前述した均等割の非課税水準の2倍以下になる必要があります。

すなわち、もし単身世帯だとすると、2月から6月のいずれかの給与が均等割の非課税水準である8万円の2倍である16万円以下にまで落ち込み、さらに前年の同月にはその2倍以上の月収を得ている必要があります。

これを前段と同じ様に表にすると、以下の様になります。

| 世帯人数 | 最も落ちた月収 |

|---|---|

| 1人 | 160,833円以下 |

| 2人 | 244,833円以下 |

| 3人 | 313,333円以下 |

| 4人 | 388,000円以下 |

| 5人 | 463,333円以下 |

給付対象となる、収入が最も落ちた月の月収

前段の給付条件①の場合、一人世帯では月収が8万円以下に落ち込まないと給付金は貰えませんでしたが、今回は月収が8万円から16万円でも給付対象になります。

ただし、前年同月の月収がその2倍だった事が条件になります。

そしてもう一つ言える事は、月収がどんなに落ち込んでも、上記表以上の月収を得ている場合は、給付金は決して貰えないという事になります。

検証

さて、ここまで読んで頂ければ給付条件についてはほぼ完ぺきにご理解頂いたと思いますので、念のためこの考えに間違いないかどうか、先ほどの東京新聞の30万円給付の説明図を見て確認したいと思います。

これは東京23区の住民税を基にしていますので、下の柏市の住民税非課税水準と若干異なりますが、基本的な考えの違いはないのが分かって頂けると思います。

| 柏市の住民税非課税 の水準(年収ベース) |

単身 | 扶養1人 | 扶養2人 | 扶養3人 |

|---|---|---|---|---|

| 97万円 | 147万円 | 188万円 | 233万円 |

流石に大手企業が集中する東京都は、住民税非課税水準も高い(住民税が安い)と言えます。

曖昧な部分

ここまで読むと、どうやら給付金は貰えそうだと思われる方も多いかもしれません。

ただし水を差して恐縮ですが、現段階では曖昧な点が二つあります。

先ず1点目は、月収が減少した事の比較方法です。

本書では、前年同月との比較で月収が減った事の確認とさせて頂きましたが、もしかしたら単純に前月の比較でも良いかもしれませんし、もしかしたら前年度の平均月収と比べる必要があるかもしれません。

このため、念のため前年度の平均月収も計算しておく事をお勧めします。

これについては大した問題ではないかもしれませんが、次の2点目は少々ハードルが高くなるかもしれません。

それは、月収を”年間ベースに引き直す”方法です。

本書では単純に、最も落ち込んだ月収を12倍しましたが、当然ながら毎年賞与(ボーナス)が支給されている場合、それでは少な目の年間ベース(年収予想)になってしまいます。

このため、もしかしたら相応の補正が必要になるかもしれません。

この補正方法ですが、先ずは前年度の賞与が、月収の何か月分に当たるのかを計算で求めます。

例えば、前年度の月収の平均が10万円で、上期と下期の賞与がそれぞれ10万円だったとすると、それぞれの賞与は月収の1か月分になります。

その場合は、最低月収を14倍(賞与2回)、13倍(賞与1回)、12倍(賞与無し)します。

その上で、住民税の非課税水準と比較します。

当然ながら最低月収を14倍しても、非課税水準以下であれば、給付金支給の対象になる事は間違いないでしょう。

また最低月収の13倍、もしくは12倍で非課税水準以下になったとしても、給付金支給の対象になる可能性は十分ありますので、今後支給の申請が始まったら関係部門に問い合わせてみる事をお勧めします。

本書の勝手な予想ですが、賞与無しで計算しても、即効性等を考慮すれば給付金の対象になるのではないでしょうか。

いずれにしろ現在総務省当たりが、一生懸命予算内に収まる様試算しているでしょうから、間もなく詳細が発表されると思われます。

まとめ

それではまとめです。

①コロナ給付金は、全世帯の20%で貰える可能性があるので、自分が対象かどうか事前に見極める必要がある。

②そのためには、先ず地元の住民税均等割の非課税水準を調べる。

③その非課税水準の1/12以下(給付条件①)、もしくは1/6以下(給付条件②)に本年2月から6月の月収が落ち込んだら、コロナ給付金が貰える可能性がある。

目安としては、以下の通り。

| 世帯人数\給付条件 | 給付条件①の 落ち込んだ月収 |

給付条件②の 落ち込んだ月収 |

|---|---|---|

| 単身 | 8万円以下 | 8~16万円 |

| 2人 | 12万円以下 | 12~24万円 |

| 3人 | 15万円以下 | 15~31万円 |

| 4人 | 19万円以下 | 19~38万円 |

④ただし給付条件②の非課税水準の1/6以下に落ち込んだ場合は、それ以前にその2倍の月収を貰っていた必要がある。

例えば単身の場合、以前に月収20万円だったのが10万円以下になれば、対象となる。

⑤毎年賞与(ボーナス)を受け取っている場合は、理論上その補正を行う必要があるが、即効性を考慮するとそれは必要ないかもしれない。

申請方法については、今後発表があるでしょうが、給与が落ち込んで困っている方は、事前に対象かどうか調べておく事を強くお勧め致します。

本書がお役に立てば、幸いです。

貴方はコロナ給付金を貰えるのか?それとも貰えないのか?